Приемлемый уровень неопределенности

Организация часто испытывает трудности в определении максимального размера приемлемого для себя риска. Этот максимум уровня неопределенности зависит от ряда факторов: размера организации, ее финансового положения, склонности к риску представителей менеджмента. Например, менеджер предпочитает принять риски для выигрыша возможной прибыли, либо он предпочитает уклониться от риска, пренебрегая вероятностью прибыли. Его решения также зависят от склонности акционеров принимать риски на удержание компании.

Точно оценить или даже измерить отношение менеджера к риску достаточно сложно. Обычно известно, что один менеджер ищет риск, в то время как другой склонен избегать риска. Оценить степень склонности к риску акционеров также сложно. Предыдущая часть главы начиналась с теоретического постулата, согласно которому — чем выше уровень систематического риска, тем ниже рыночная оценка (стоимость) компании. Эту связь между уровнем приемлемости риска акционерами и рыночной стоимостью компании трудно измерить количественно. В некоторых отраслях, например высокотехнологичных, уровень систематического риска достаточно высокий, поэтому может показаться, что у держателей акций подобных компаний более высокий уровень приемлемости риска по сравнению с инвесторами в менее рисковые компании.

Таким способом трудно определить степень приемлемости риска для таких держателей паев, как потребители, работники и поставщики. Покупатели и поставщики избегают вступать в отношения с организациями, которые они считают рисковыми. Работники могут требовать в качестве компенсации за риск более высокое вознаграждение или уходить изданной организации.

Правило "Большого пальца" удержания риска опасности

Крупная прибыльная организация с крупными активами способна противостоять более высокому уровню неопределенности убытков, чем мелкая организация. Для рисков опасности существует финансовое правило «большого пальца», которое обычно рекомендуется для максимизации возможностей удержания рисков, которые основаны на процентах финансовых показателей организации: сумма оборотного капитала, общая стоимость активов и чистая прибыль. Например, согласно одному набору правил рекомендуется рассчитывать объем удержания риска следующим образом:

- 2% на 15% оборотного капитала;

- 1% на 5% общей стоимости активов;

- 1% на 8% средней прибыли до налогообложения за последние пять лет.

Из примера

компании «KYZ технологии» может удержать следующий размер риска:

- на основе оборотного капитала: 5 млн на 37 млн долл.;

- на основе общей стоимости активов: 16млн на 131 млн долл.

Эти правила являются общими и предоставляют широкий набор оценок. Каждая организация должна определить, как применить эти правила к своей конкретной ситуации.

Количественный метод измерения индивидуальной склонности к риску

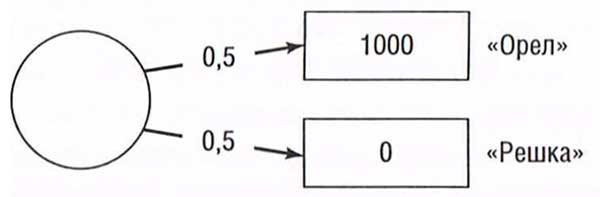

Количественный метод может быть использован для выведения некоторых показателей склонности индивидуума к риску. Представим себе, что у нас появилась возможность сыграть в «орлянку» на 1000 долл. Если выпадет «орел», выигрыш составит 1000 долл., если «решка» - мы проиграем. Следовательно, вероятность выигрыша, соответственно, равна вероятности проигрыша и составляет 50%. Схематично риск данной ситуации представлен ниже:

Предположим, что в качестве альтернативы риску бросания монеты вам предлагается некое количество денег. Какова минимальная сумма, ниже которой вы согласитесь отказаться от игры, чтобы либо выиграть 1000 долл., либо ничего? Разные люди согласятся на разную сумму денег взамен риска бросания монеты. Потому что при бросании монеты существует 50%-я вероятность выигрыша 1000 долл. и 50%-я вероятность не получить ничего. Соответственно, ожидаемый выигрыш от бросания монеты равен 500 долл., он рассчитан следующим образом:

Ожидаемый выигрыш = 0,5 х 1000 долл. + 0,5 х 0 долл. = 500 долл.

Если вам безразлично, принять ли риск и играть или получить вместо этого 500 долл., это означает, что вы нейтральны к риску, так как вам безразлично принять ли риск игры или взять определенную сумму, которая в точности равна ожидаемому выигрышу от принятия риска.

Если вы готовы получить минимальную сумму, которая меньше, чем 500 долл., то вы не склонны к риску, поскольку вы предпочитаете получить сумму, меньшую ожидаемого выигрыша, вместо того, чтобы получить шанс вообще ничего не выиграть.

Если вы согласны взять только такую сумму, которая больше 500 долл., то вы определенно склонны к риску, потому что вы предпочитаете идти на риск в размере большем ожидаемого выигрыша от бросания монеты ради шанса выиграть 1000 долл. Например, если бы был выбор, вы бы пожелали отказаться от суммы в 550 долл., чтобы иметь возможность сыграть и попытаться выиграть 1000 долл.