Оптимальный портфель рисков на собственном удержании

Организация может управлять своими предпринимательскими рисками, оставляя на собственном удержании портфель рисков с различными источниками. Главное преимущество такого подхода состоит в том, что путем диверсификации организация может снизить общий размер риска, оставляемого на собственном удержании. Однако организация должна оставлять у себя только такие риски, которые приносят значительную отдачу.

Чтобы сформировать оптимальный портфель рисков, оставляемых на собственном удержании, организация должна провести всесторонний анализ каждого своего риска и отдачи от него. Как объясняется ниже, даже чистые риски, оставленные на собственном удержании, могут принести компании часто ощутимую прибыль.

Организация должна проанализировать риск и доход от риска опасности вместе с риском и доходом от других рисков, включая спекулятивные. Чтобы провести анализ риска и доходности, организация может построить большое количество портфелей рисков, оставляемых на собственное удержание, исходя из комбинаций различных типов и размеров рисков, с тем, чтобы каждый портфель содержал свой собственный набор характеристик риска и доходности. Для того чтобы максимизировать чистую приведенную стоимость денежного потока, организация должна выбрать такой портфель рисков, который максимизирует ее прибыль при том уровне риска, который она может принять.

Формируя портфели рисков, организации сталкиваются с рядом ограничений. В отношении некоторых рисков может существовать требование передать их (купить страховой полис), другие должны в обязательном порядке быть оставлены на собственном удержании. Многие риски не могут быть переданы. Для многих видов рисков достаточно трудно подсчитать убыток и доход из-за их взаимозависимости.

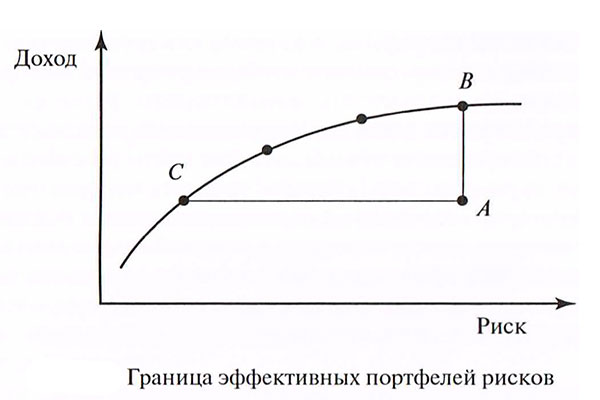

На рисунке показаны портфели риска и доходности гипотетической организации. Заметьте, что график показывает возрастание доходности по мере повышения уровня риска. Общее правило состоит в том, что чем выше уровень риска, тем выше доходность. Однако компромисс между риском и доходностью зависит от организации, потому что он зависит от специфических рисков, с которыми сталкивается организация. Это также одно из ограничений, отмеченных выше.

Наклонная кривая на рисунке представляет собой границу эффективных портфелей рисков (efficient frontier). Граница эффективности — набор портфелей, которые максимизируют доходность на каждом уровне риска. Альтернативный подход рассматривает границу эффективности как портфель, минимизирующий риск на каждом уровне доходности. Точки В и С представляют собой два портфеля рисков на границе эффективности.

Портфель рисков, расположенный в точке А, является неэффективным, так как эта точка лежит ниже границы эффективности. Организация может перейти из точки А на границу эффективности путем изменения структуры своего рискового портфеля. Например, структуру портфеля в точке А можно изменить таким образом, чтобы при том же уровне риска повысилась доходность, что представлено при переходе в точку В. Альтернативный вариант изменения структуры портфеля в точке А обеспечивает снижение уровня риска при сохранении доходности, как это происходит при переходе в точку С.

Предположим, что в настоящий момент портфель рисков нашей гипотетической организации находится в точке А. Далее предположим, что организация имеет относительно низкий уровень собственного удержания рисков опасности и относительно высокий уровень собственного удержания других рисков, включая процентный риск и риск инвестиций в новые продукты. Путем увеличения собственного удержания рисков опасности организация, возможно, перейдет из точки А в точку В, которая находится на границе эффективности. Это происходит потому, что в основном риски опасности не связаны с другими рисками организации, поэтому увеличение объема риска опасности в портфеле рисков организации, оставленных на собственном удержании, скорее всего, повысит доходность портфеля, слабо влияя или вообще не оказывая влияния на общий риск портфеля.

Какой конкретно точке на границе эффективности будет соответствовать рисковый портфель организации, зависит от терпимости организации к риску. Заметьте, при повышении уровня риска доходность в расчете па единицу риска снижается, что отражает форма линии границы эффективности. Не склонная к риску организация захочет, чтобы ее портфель рисков соответствовал точке в левой части графика, в то время как организация, напротив, склонная к риску, захочет, чтобы ее рисковый портфель находился справа.

Измерение риска и доходности различных рисковых портфелей является сложным процессом. Для этого разрабатываются новые инструменты, повышающие точность измерений. Проведение всестороннего анализа соотношений риска и доходности рискового портфеля организации позволяет ей максимизировать свою доходность при сохранении допустимого уровня риска и, таким образом, максимизировать чистую текущую/приведенную стоимость своего денежного потока.

Оценка отдачи от риска опасности, оставляемого на собственном удержании

Ранее отмечалось, что, повышая уровень убытков, оставляемых на собственном удержании, организация увеличивает риск убытков (неопределенности) и в долгосрочном периоде снижает свои издержки. Увеличение объема страховых рисков, оставляемых на собственном удержании, может рассматриваться организацией как осуществление инвестиций, которое характеризуется определенным уровнем риска и отдачи.

Отдачу, получаемую организацией от повышения уровня собственного удержания рисков, можно оценивать следующим образом. Вначале подсчиты-ваются средние или ожидаемые чистые сбережения (экономия от снижения страховой премии за вычетом дополнительных ожидаемых убытков от рисков, оставленных на собственном удержании). Затем эта сумма делится на объем свободного капитала, необходимый для обслуживания возросшей из-за повышения объема собственного удержания неопределенности результатов.

Сначала определим объем дополнительного капитала, который требуется организации для покрытия риска (capital-at-risk), когда она повышает уровень собственного удержания. Один из возможных способов измерить данный объем капитала состоит в том, чтобы рассмотреть сценарий катастрофических убытков, которые происходят нечасто, например раз в сто лет, и определить объем капитала, который организация потеряет вследствие увеличения объема собственного удержания в соответствии с этим сценарием катастрофических убытков.

Затем определим ежегодную экономию премии, возникающую в результате повышения объема собственного удержания, и выделим ежегодное среднее или ожидаемое повышение убытков от дополнительного объема рисков, оставленных на собственном удержании (издержки). (Для долгосрочных убытков ожидаемую выплату, оставленную на собственном удержании, необходимо привести к текущему моменту, используя показатель стоимости капитала фирмы.)

Для подсчета отдачи используется следующая формула:

Отдача = (Ежегодная экономия премии - Ежегодное увеличение ожидаемого объема убытков от рисков, оставленных на собственном удержании) / Объем дополнительного капитала для покрытия риска организации