Удержание и передача риска

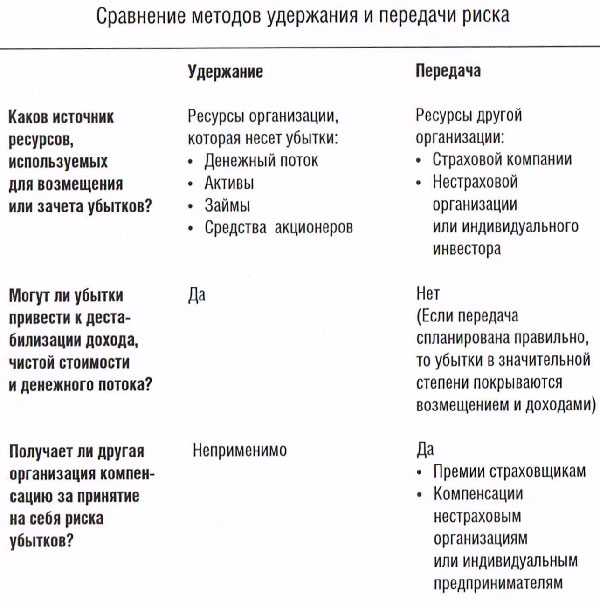

Организации используют два основных метода финансирования риска, чтобы покрыть свои потери — удержание и передача. Сравним эти два метода.

Удержание (retention) означает, что организация использует собственные ресурсы, чтобы покрыть свои убытки. Источником денежных средств для покрытия убытков могут быть денежный ноток, текущие активы, заемные средства или вклады держателей акций в обмен на права участия в организации. Объем средств, необходимый для покрытия убытков, оставленных на собственном удержании, является неопределенным, поэтому эти убытки могут существенно снизить чистую прибыль компании, ее чистую стоимость и денежный поток. Спекулятивные риски, оставляемые на собственном удержании, в отличие от чистых рисков могут приносить организации выгоду от некоторых положительных исходов этих рисков.

Обычно организация сама выбирает риски на собственном удержании, однако иногда такой выбор является обязательным. Например, страхование автомобиля на случай ущерба: страховщики в обязательном порядке устанавливают в полисе минимальный уровень франшизы, что побуждает страхователя участвовать в возмещении ущерба минимального объема. Другие виды страховых полисов - такие, как большинство полисов страхования от землетрясений, обязательно содержат условие, согласно которому страхователь самостоятельно покрывает фиксированный процент стоимости застрахованного имущества или произошедшего убытка по каждому риску.

Передача (transfer) означает, что передающая организация (transferor) использует ресурсы другой, принимающей (Iransferee), организации для оплаты или зачета ее убытков. Организация, принимающая риск, получает компенсацию в обмен на оплату в будущем убытков по данному риску. Для организации, передающей убытки, возникающие в результате реализации ее спекулятивных рисков, стоимость передачи убытков возмещается частично или полностью за счет некоторых выигрышей, которые могут произойти в случае положительного исхода данных рисков.

Возмещение (reimbursement) убытка, возникшего по переданному риску, может иметь различные формы. Например, компания может получить денежные выплаты непосредственно от организации, принявшей риск. С целью возместить свои убытки компания может также использовать положительное изменение стоимости финансовых инструментов, в которые она осуществила инвестиции.

Для рисков опасности наиболее распространенным методом передачи риска является их страхование. Страховые компании получают премии в обмен на выплату возмещений страхователям (или в интересах страхователей) в случае возникновения убытка по любому застрахованному риску.

Организации часто заключают контракты, не связанные со страхованием, в целях передачи своего риска убытков. Например, магазины, торгующие игрушками в розницу, часто требуют от своих поставщиков (производителей игрушек) возместить им любые убытки, возникающие при торговле игрушками, которые связаны с ответственностью производителей. (В этом случае сложно точно определить размер компенсации, которую должна заплатить организация, принимающая риск, поэтому такое требование становится составной частью сделки между продавцом и производителем.)

Другая форма нестрахового договора (noninsurance contract), которую организации используют для передачи риска, — производная ценная бумага, или дериватив (derivative). Производная цепная бумага — финансовый инструмент, стоимость которого формируется на основе стоимости другого актива, называемого исходным (underlying asset). Чтобы передать свой риск, организация должна купить производную ценную бумагу, стоимость которой положительно коррелирована со специфической категорией убытков организации.

Организация использует положительное изменение стоимости производной ценной бумаги для покрытия своих убытков. Хеджирование с помощью производных ценных бумаг наиболее часто используется организациями для покрытия своих рисков, возникающих вследствие таких финансовых/рыночных рисков, как валютные и процентные риски, а также риски, связанные с изменением цен на товары. Хеджирование также может использоваться для покрытия убытков по рискам опасности.

Ценные бумаги со страховой составляющей (insurance-linked securities) — другая форма нестрахового договора, которую организации используют для передачи риска опасности. Вместе с ценными бумагами и со страховой составляющей инвестор принимает случайный риск убытка, связанный сданной бумагой. На сегодняшний день страховые ценные бумаги существуют в основном в форме облигаций катастроф (catastrophe bonds), используемых страхователями для передачи своего риска, связанного с катастрофами.

Заметим, что займы являются одной из форм собственного удержания рисков. Даже несмотря на то, что средства для покрытия убытков берутся у другой организации (такой, как, например, банк), заемщик должен обещать вернуть эти средства, и поэтому можно считать, что он использует свои собственные средства, чтобы покрыть убытки.

На практике большинство организаций для покрытия убытков используют комбинации методов собственного удержания и передачи риска. В примере с магазином автомобилей, упоминавшемся выше, предположим, что организация купила страховой полис с франшизой (deductible). Наличие франшизы представляет собой метод собственного удержания, таким образом, магазин автомобилей самостоятельно покрываетлюбые убытки в пределах франшизы и поэтому платит за эти убытки из собственных финансовых ресурсов. Страхование (свыше франшизы) является методом передачи риска, где магазин автомобилей платит премию и использует средства страховщика для оплаты той части любого покрываемого страховкой риска, которая превышает франшизу.

Далее описываются различные типы удержания и передачи рисков для их финансирования. Хотя все эти планы могут быть использованы в основном крупными организациями, многие из этих приемов также могут использовать организации среднего размера. В приведенной ниже таблице сравниваются методы удержания и передачи риска.