Комбинирование планов удержания рисков, передачи рисков и смешанных планов

Планы финансирования риска обычно сочетаются для достижения корпоративных целей финансирования риска. Может быть использовано большое количество подобных комбинаций, но при этом зачастую план передачи риска представляет собой своеобразную надстройку над планом удержания риска или смешанным планом.

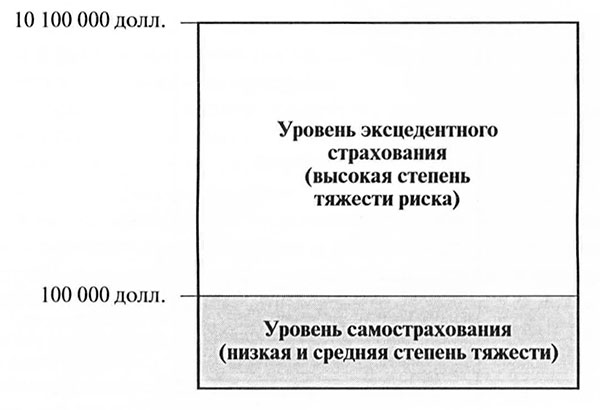

Например, фирма может прибегнуть к самострахованию в отношении убытков низкой и средней степени тяжести и приобрести страхование с фиксированной стоимостью в целях финансирования убытков высокой степени тяжести. (В этом случае приобретаемый уровень/лейер страхового покрытия носит название эксце-дентного страхования ввиду того, что он находится над другим уровнем/лейером ответственности.)

На рисунке выше показана комбинация планов самострахования и эксцедентного страхования, когда компания использует самострахование в отношении первых 100 тыс. долл. убытков на каждый страховой случай и приобретает эксцедептное страхование с лимитом покрытия 10 млн долл. на каждый страховой случай. Таким образом, разработанный комплексный план финансирования риска позволяет компании покрыть совокупный убыток в размере 10,1 млн долл. на каждый страховой случай.

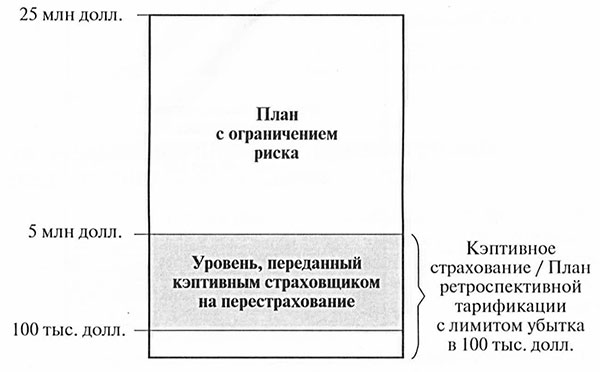

В качестве другого примера организация может использовать кэптивного страховщика для покрытия первого уровня/лейера страхования ответственности и план с ограничением риска в отношении убытков, величина которых превосходит данный уровень/ лейер.

На рисунке выше представлена комбинированная программа, предусматривающая использование плана кэптивного страхования в отношении первых 5 млн долл. убытков на каждый страховой случай и плана страхования с ограничением риска для страхования уровня/лейера убытков, величина которых находится в пределах 5-25 млн долл. на каждый страховой случай.

План страхования между материнской организацией и ее кэптивом, использующим фронтирующую компанию, представляет собой план страхования ретроспективной тарификации с понесенным убытком с лимитом убытка в 5 млн долл. на случай и удержания с лимитом убытка в 100 тыс. долл. на каждый страховой случай. Кэптивная страховая компания покупает перестрахование для своего уровня/лейера убытков в пределах от 100 тыс. до 5 млн долл. на каждый страховой случай.

В ситуации, представленной на рисунке, организация-страхователь (которая является материнской компанией для кэптивно-го страховщика) оставляет на собственном удержании риск в 100 тыс. долл. на каждый страховой случай в рамках плана ретроспективной тарификации, а также при помощи кэптивной страховой компании передает перестраховщику долю потенциальных убытков, величина которых находится в пределах от 100 тыс. до 5 млн долл. на каждый страховой случай. Страхователь также передает ограниченную величину потенциального риска, связанного с убытками большой тяжести (5—25 млн долл.) с помощью плана ограниченного риска.

Корпоративным целям финансирования риска отвечает большое число возможных сочетаний планов. Выбор комбинации планов финансирования риска ограничивается воображением менеджеров компании, ее брокеров , консультантов, а также страховщиков.