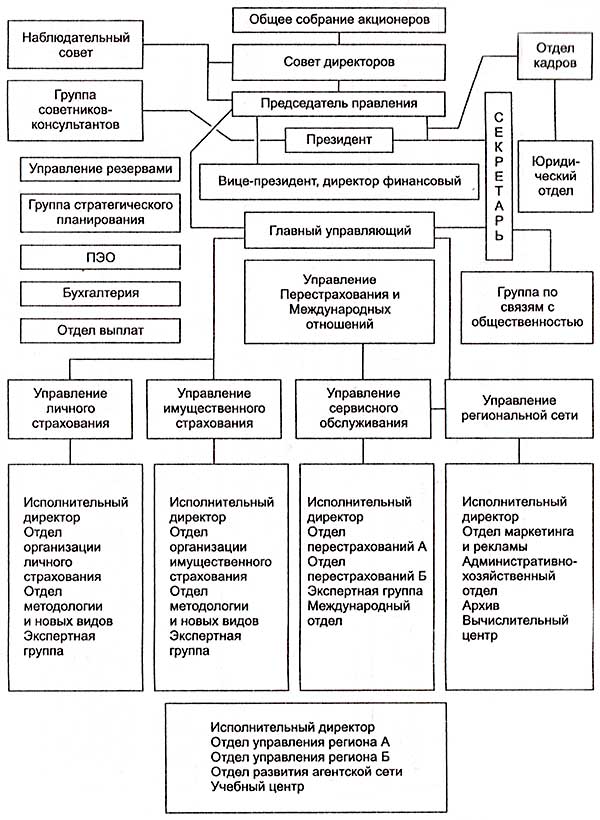

Структура страховой компании

Страховая организация — это различного рода страховые предприятия, учреждения, страховые компании различных форм собственности и организационных построений, функционирующие в общей государственной экономической системе в качестве самостоятельного субъекта.

В правовом отношении это обособленная структура любой общественно-правовой формы, предусмотренной законодательством РФ, осуществляющая на ее территории страховую деятельность.

Предметом непосредственной деятельности страховых организаций не могут быть производственная, торгово-посредническая и банковская. Страховым организациям свойственна экономическая обособленность от государственной экономической системы, что выражается в полной самостоятельности ее ресурсов и оборотных средств.

Страхование — элемент экономических отношений в обществе. Деятельность компаний, их результативность, сфера и виды предоставляемых услуг, формирование страхового фонда зависят от состояния экономической среды, в рамках которой они функционируют. Страховая организация самостоятельно определяет свою организационную структуру.

Внутренняя структура страховой компании.

В настоящее время в своем большинстве страховые компании — акционерные общества открытого или закрытого типа.

Акционерное страховое общество — юридическое лицо, имеющее устав, в котором определены цели общества, размер уставного капитала, порядок управления делами.

Высший орган управления страховой компании — общее собрание акционеров, проводимое, как правило, один раз в год, текущими делами руководит правление или совет директоров. Проверку оперативно-финансовой деятельности осуществляет ревизионная комиссия, избираемая на общем собрании акционеров.

В исключительную компетентность акционерного собрания входят:

- определение стратегических направлений работы страховой компании;

- утверждение регламентирующих документов;

- избрание правления;

- избрание наблюдательного совета;

- в случае необходимости принимает решение о ликвидации страхового общества.

Общее собрание акционеров принимает решение о порядке использования полученной прибыли, об изменении уставного капитала.

Совет акционеров (директоров) — руководители, избранные общим собранием акционеров и имеющие закрепленные в уставе полномочия, — образует правление и избирает из своего состава председателя, отвечает за разработку и принятие стратегических решений, но не осуществляет повседневного руководства страховой компанией. Совет директоров и президент страховой компании производят назначения на руководящие посты. Совет директоров образует правление страховой компании.

Наблюдательный совет контролирует состояние дел в компании, избирается на общем собрании из числа акционеров в количестве 3-5 человек. Порядок работы совета регламентируется уставом.

Правление, назначаемое советом директоров, подотчетно наблюдательному совету и общему собранию акционеров.

Председатель правления (совета директоров) одновременно может быть генеральным директором, главным менеджером.

Президент может быть и генеральным директором. Вице-президент — финансовый директор страховой компании — отвечает за финансовые вопросы деятельности страховщика.

Исполнительный орган страховой компании — дирекция — осуществляет руководство деятельностью и представляет страховую компанию при заключении договоров и соглашений с другими юридическими и физическими лицами. Компетенция дирекции определяется общим собранием и закрепляется в уставе страхового общества. Исполнительные директора возглавляют соответствукшще направления деятельности страховой компании.

В зависимости от величины страховых компаний, объемов и видов оказываемых услуг, охвата страхового поля и регионов страхового обслуживания обязанности исполнительных директоров могут распределяться следующим образом:

- финансовый директор;

- директор по страхованию;

- директор по маркетингу (сервисному обслуживанию);

- директор региональный;

- директор по имущественному страхованию;

- директор но личному страхованию;

- директор по перестрахованию.

Число директоров может быть больше или меньше. В ряде компаний под началом директора по страхованию находятся страхование личное, имущественное и перестрахование . Каждый из перечисленных выше директоров возглавляет и курирует группу отделов.

Внутренняя структура управлений (дирекций) страховой компании может состоять из основных и вспомогательных отделов.

Отдел личного страхования занимается продвижением страхового продукта по личному страхованию, взаимодействует с отделом рекламы и маркетинга, с отделом методологии.

Отдел имущественного страхования проводит аналогичную работу по имущественному страхованию и страхованию ответственности.

Отдел перестрахования производит размещение крупных принятых на страхование рисков между другими страховыми и перестраховочными компаниями. Работает с отделом личного и имущественного страхования.

Отдел методологии и новых видов страховых услуг занимается продвижением страховых услуг до страхователя, разрабатывает правила (при отсутствии типовых) по новым видам страхования, проводит актуарные расчеты , участвует в оценке риска, систематизирует и обобщает поступающие предложения об индивидуальном покрытии риска, работает во взаимодействии с отделами маркетинга, личного и имущественного страхования, вычислительным центром.

Экспертные группы производят оценку риска отдельных объектов, принимаемых па страхование, оценку ущерба при страховом событии.

Отдел рекламы и маркетинга занимается рекламой предоставляемых страховых услуг через все виды средств массовой информации, изучает страховой рынок, составляет прогнозы его развития и определяет место страховой компании в нем, взаимодействует с отделами личного и имущественного страхования, планирования, методологии и новых видов страховых услуг.

Отдел планирования составляет краткосрочные, среднесрочные и перспективные планы развития страхового дела, собирает, обобщает и анализирует статистическую отчетность, по результатам анализа вносит предложения по улучшению финансовых показателей компании.

Бухгалтерия ведет бухгалтерский учет хозяйственных операций страховщика, составляет текущую и годовую отчетность.

Отдел управления резервами проводит начисление и размещение резервов, следит за их сохранностью и нормативным соотношением начисленных и размещенных резервов.

Вычислительный центр разрабатывает и внедряет программы автоматизированной обработки страховой информации, работает со всеми структурными подразделениями страховой компании.

Управление региональной сети работает с филиалами, представительствами, организует, координирует и контролирует их деятельность.

Учебный центр занимается подготовкой вновь принимаемых на работу страховых агентов , повышением квалификации и переподготовкой специалистов страховой компании.

Отдел кадров осуществляет кадровое обеспечение страховой компании.

Юридический отдел осуществляет юридическое обеспечение деятельности страховщика, ведет претензионную работу, представляет интересы страховщика в суде, арбитраже и третейском суде.

Группа специалистов-консультантов — постоянно действующий совещательный орган при руководстве страховой компании из числа работающих и привлеченных специалистов для решения наиболее важных вопросов деятельности страховой компании.

Приступая к организации страховой компании, нужно четко представлять начинаемое дело, рассчитанное на длительную перспективу. Для этого необходимо поставить перед собой вопросы:

- какие страховые интересы намерены удовлетворить;

- каких клиентов намерены обслуживать;

- как намерены это осуществлять.

Ответы на эти вопросы фактически предопределяют деловую стратегию страховщика. Одновременно необходимо:

- определение стратегии деятельности и создание команды единомышленников;

- формирование имиджа фирмы в глазах общественности и деловых кругов.

В состав страховой компании могут входить филиалы, имеющие юридический статус, а также представительства, агентства и отделения, не обладающие самостоятельностью.

В страховую систему могут входить:

- общества взаимного страхования (ОВС), создающиеся на основе централизации средств посредством нового участия его членов. Участник ОВС одновременно выступает и страховщиком, и страхователем;

- концерны — объединение предприятий, включая страховое общество, осуществляющих совместную деятельность на основе добровольной централизации функций инвестиционной, финансовой и страховой деятельности;

- холдинг страховой — страховая компания, ограничивающая свою деятельность приобретением акций других страховых компаний (обычно контрольный пакет) и таким образом осуществляющая общее руководство ими;

- страховой пул — объединение страховых компаний для совместного страхования определенных рисков; создается при приеме па страхование опасных, крупных или малоизвестных и новых рисков. Деятельность пула строится на принципе сострахования.