Пулы

Пул — группа страхователей, объединившихся в целях взаимного страхования собственных рисков. Каждый страхователь-участник пула вносит премию, основанную на оценке собственного риска потенциальных убытков, и в обмен пул оплачивает возмещение каждого застрахованного ущерба. В определенных типах пулов участники также вносят капитал.

Пул может представлять собой как акционерную страховую компанию, так и управляемую своими участниками некоммерческую организацию. Фактически пул функционирует как обычная страховая компания, она собирает премии, возмещает убытки, покупает страхование или перестрахование и представляет другие услуги — например, консалтинговые — в области управления рисками. Кроме того, для некоторых типов покрытия пул может привлекать фронтирующую компанию. На практике групповой и ассоциированный кэптивы, упомянутые в предыдущем подразделе, представляют собой пулы.

Пул может покрывать много типов убытков. В США обычным явлением, разрешенным в большинстве штатов, стало создание пулов, ориентированных на выплату работникам пособия по нетрудоспособности. Различные штаты регулируют вопросы создания и функционирования пулов. Пулы, ориентированные на выплату работникам пособия по безработице, являются предметом регулирования в различных штатах страны. Американские государственные учреждения широко используют пулы для страхования своих убытков.

Существуют различные варианты построения пула. Одни пулы предусматривают сочетание собственного удержания убытков участниками с передачей рисков в рамках пула, что позволяет отнести их к категории смешанных планов финансирования риска. Другие пулы предполагают распределение всех рисков между участниками. И соответственно эти планы классифицируются как планы передачи рисков (еще одним способом осуществления передачи риска является приобретение пулом перестрахования). Другие пулы построены таким образом, что его участники заимствуют средства пула для покрытия своих собственных убытков, при условии обязательства вернуть заимствованные средства обратно в пул. Подобные пулы являются планами собственного удержания и функционируют как резервный фонд кредитных услуг.

Пулы хорошо подходят к организациям, которые слишком малы для использования страхового кэптива или самострахования собственных убытков. Экономия в пуле достигается за счет масштаба администрирования ведения претензий и приобретения эксцедентного страхования или перестрахования. Каждый участник пула может сэкономить на премии по сравнению с платежами, сопряженными с традиционным страхованием. Пул позволяет снизить цену риска и удержать неопределенность размера издержек, связанных с предстоящими убытками, в допустимых пределах.

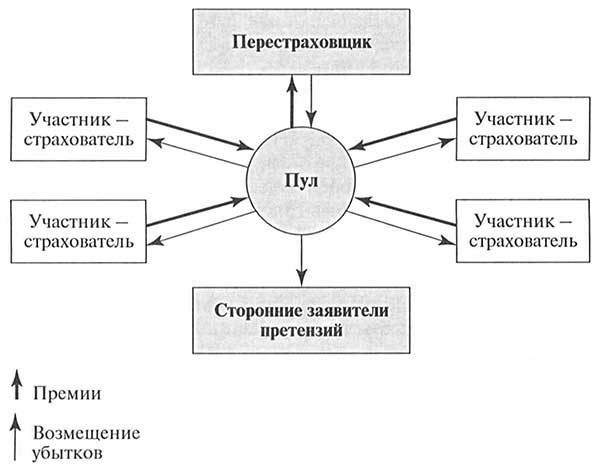

На рисунке выше представлены типичные связи между пулом, его участниками (страхователями), перестраховочными компаниями (перестраховщиками) и заявителями претензий.